LG화학, 10억불 글로벌 그린본드 발행

2021.06.29■ 29일, 글로벌 그린본드(Green Bond) 10억달러(약 1조 1,000억원), 국내 일반기업 기준 역대 최저 스프레드(가산금리) 조건으로 발행

□ 5년 만기 5억달러와 10년 만기 5억달러 등 총 2개의 채권 동시 발행

□ 85억달러 규모 매수 주문 몰려 5년 60bps, 10년 90bps 기록

■ ▲양극재 등 배터리 소재 ▲폐플라스틱 재활용 등 친환경 플라스틱 소재 ▲태양광 등 재생 에너지 관련 소재 분야에 전액 투자할 계획

■ LG에너지솔루션 분사 이후에도 석유화학과 첨단소재 분야 친환경 투자 위해 올해 상반기에만 ESG 채권 발행으로 약 2조원 규모 투자 재원 확보

■ CFO 차동석 부사장, "그린본드의 성공적인 발행은 친환경 플라스틱, 전지소재 등 글로벌 메가 트렌드에 부합하는 지속가능한 사업구조와 미래 가치를 투자자들이 긍정적으로 평가했기 때문"

"ESG 분야에 대규모 투자를 통해 기업가치를 높이고, 질적 성장 및 미래 준비를 위한 구체적인 방안들을 실행해 나갈 것"

LG화학이 ESG(환경·사회·지배구조) 경영을 가속화 하기 위한 그린본드 발행에 성공했다.

LG화학은 29일, 총 10억달러(약 1조 1,000억원) 규모의 글로벌 그린본드를 발행했다고 밝혔다.

그린본드는 글로벌 금융시장에서 동시에 발행해 유통되는 국제 채권으로 발행대금의 용도가 기후변화, 재생에너지 등의 친환경 프로젝트 및 인프라 투자에 한정된 채권이다.

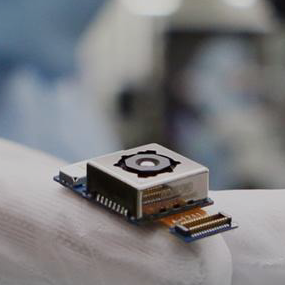

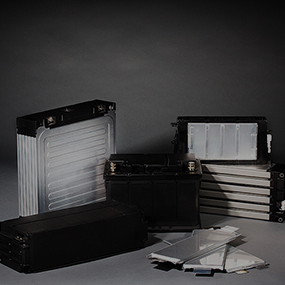

LG화학이 그린본드로 확보한 자금은 ▲양극재 등 배터리 소재 ▲폐플라스틱 재활용 등 친환경 플라스틱 소재 ▲태양광 등 재생 에너지 관련 소재 분야에 전액 투자할 계획이다.

LG화학은 LG에너지솔루션 분사 이후에도 석유화학과 첨단소재 분야의 친환경 투자를 위해 올해 상반기에만 ESG 채권 발행으로 약 2조원의 투자 재원을 확보하는 등 선언적 차원에 머물렀던 산업계의 ESG 경영을 넘어 친환경 사업에 대한 본격 투자 및 실행을 선도하고 있다.

LG화학은 지난 2019년 전 세계 화학기업 최초로 15.6억달러(1.8조원)의 글로벌 그린본드를 발행한 데 이어 올해 2월 8,200억원의 원화 ESG 채권을 발행하는 등 국내 일반기업 중 최대 규모의 외화·원화 ESG 채권 발행 기록을 세운 바 있다. 또 이번 10억달러(1.1조원) 그린본드 발행으로 누적으로도 국내 일반 기업 중 최대 규모인 약 3.7조원의 글로벌 ESG 채권 발행 기록을 보유하게 되었다. (6/28 환율 1,129원 기준)

LG화학 CFO 차동석 부사장은 "그린본드의 성공적인 발행은 친환경 플라스틱, 전지소재 등 글로벌 메가 트렌드에 부합하는 지속가능한 사업구조와 미래 가치를 투자자들이 긍정적으로 평가했기 때문"이라며,

"ESG 분야에 대규모 투자를 통해 기업가치를 높이고, 질적 성장 및 미래 준비를 위한 구체적인 방안들을 실행해 나갈 것"이라고 말했다.

한편, 이번 그린본드는 달러(USD)로 발행되며 5년 만기 5억달러와 10년 만기 5억달러 등 총 2개의 채권으로 구성됐다.

금리는 고정금리로 5년 만기 채권은 미국 5년물 국채금리(Treasury Rate) 0.880%에 0.600%p를 더한 1.480%, 10년 만기 채권은 미국 10년물 국채금리 1.480%에 0.900%p를 더한 2.380%의 금리로 결정됐으며, 국내 일반기업이 발행한 해외채권 중 역대 최저 스프레드(가산금리)를 달성하였다.

이는 최초 제시 스프레드 대비 0.4%p(40bps)가 낮아진 수준이다. (0.01%p=1bp, basis point)

전 세계 기관 투자자(5년 206개 기관, 10년 218개 기관)로부터 85억달러 규모의 매수 주문이 몰린 것은 물론 23일 글로벌 신용평가사 무디스가 LG화학의 신용등급 전망을 Baa1 '안정적(stable)'에서 '긍정적(positive)'으로 상향 조정함에 따라 예상보다 개선된 조건으로 그린본드를 발행하게 되었다.